[罗戈导读]Q3盈利增长再超预期,全年业绩高增确定。行业良性竞争延续,公司份额有望持续提升,龙头估值溢价待修复。维持增持。

[罗戈导读]Q3盈利增长再超预期,全年业绩高增确定。行业良性竞争延续,公司份额有望持续提升,龙头估值溢价待修复。维持增持。

中通份额稳步提升,疫情不改全网盈利修复。未来行业将继续良性竞争与自然集中,公司有望建立长期竞争壁垒,龙头估值溢价修复可期。考虑Q3盈利超预期,上调2022年归母净利润预测至63亿元人民币(原62亿),维持2023-24年预测79/95亿元人民币,增速34%/26%/21%。维持目标价329.93港元,相当于2024年26倍PE。维持增持评级。

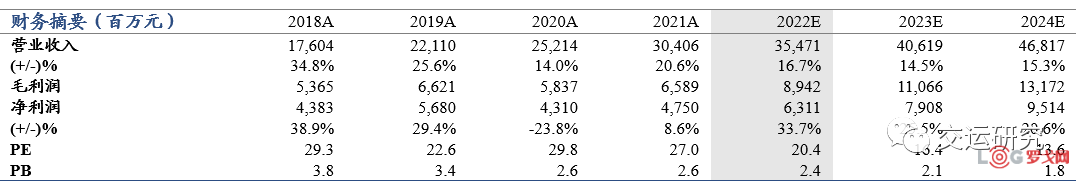

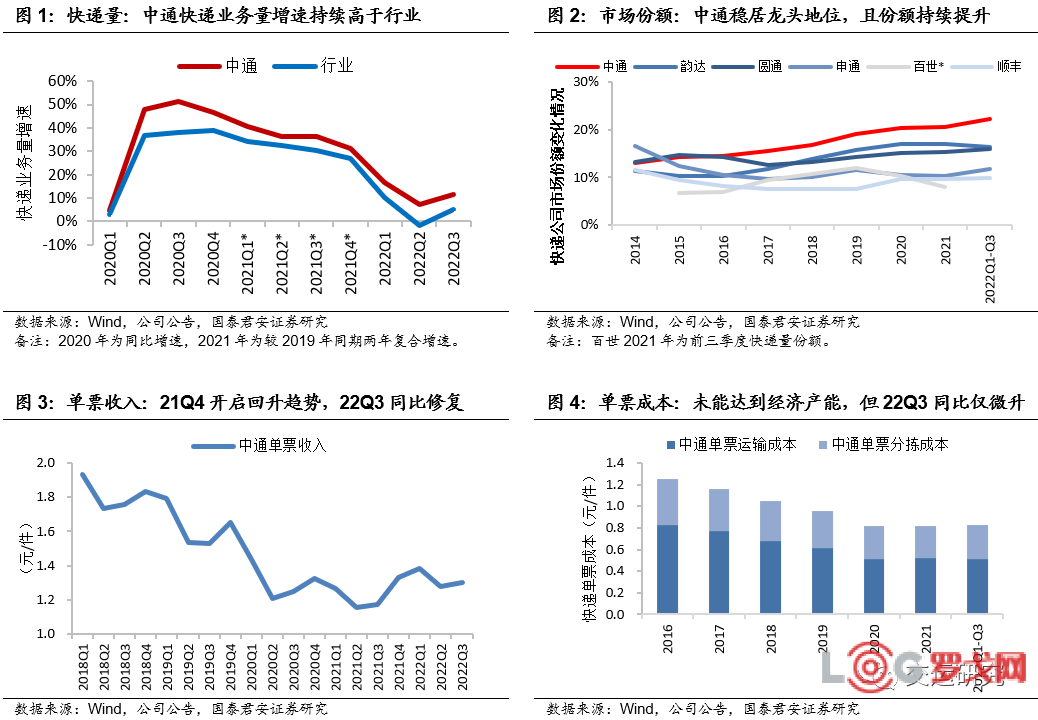

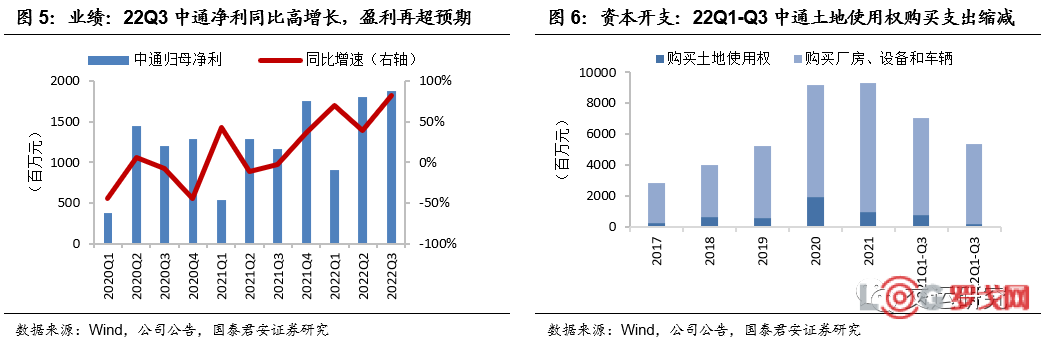

中通Q3实现调整后净利润18.7亿元人民币,同比增长达63%,再超预期。(1)量:继续快于行业。Q3快递量同比增长11.7%,超行业6.5pct。(2)价格:价格策略稳定。Q3快递单票收入同比上升11%。(3)成本:精细管控对冲成本压力,Q3快递单票成本同比仅上升0.8%。其中,单票运输成本同比降2.2%,线路优化、装载提升等精细管控有效对冲油价压力;推测疫情致货量未达最佳经济产能,Q3单票分拣成本同比升6%,意味着未来若货量实现匹配,单票成本仍有下降空间。

2022年行业回归良性竞争,中通坚持利润、份额、服务质量的三方平衡,实现总部盈利能力修复与网点稳定性修复,且龙头继续份额提升。预计中通全年份额同比提升将超1pct,Q3份额达22%。Q4旺季快递量峰值平滑,规模不经济减弱,公司针对大件结构性提价,预计Q4盈利表现或好于市场预期,全年业绩高增确定。

2022年行业监管明确,行业回归良性竞争。快递行业规模经济显著,长期仍将走向自然集中。中通长期坚持“同建共享”,阶段性休养后加盟商盈利能力与长期信心得以修复,未来将继续份额提升以打造长期竞争壁垒。公司目前PE与A股快递头部企业估值接近,若公司份额持续提升且业绩持续增长,有望催化龙头估值溢价修复。

疫情影响;消费疲弱;监管过度干预;资本行为。

中通龙头地位稳固,预计2022年市场份额提升超1pct,全年业绩修复确定。行业回归良性竞争,公司份额有望持续提升以打造长期壁垒,龙头估值溢价待修复。上调2022年净利润预测至63亿元人民币(原62亿),维持2023-24年预测79/95亿元,增速34%/26%/21%。维持目标价41.08美元/股。

中通Q3实现调整后净利润18.7亿元,同比增长63%,再超预期。Q3中通快递量同比增长11.7%,超行业6.5pct,市占率达22.1%,同比增长1.3pct,龙头继续份额提升。公司通过线路优化、提升装载率等精细管控对冲油价压力,Q3快递单票成本同比仅上升0.8%。疫情致Q3行业货量不及预期,未来若货量达最佳经济产能,单票成本仍有改善空间。

旺季行业快递量预计表现平淡,但旺季峰值平滑继续减弱规模不经济,结构性提价对冲临时成本上行,Q4盈利或好于市场预期。考虑Q3盈利超预期,我们上调中通2022年盈利预测,维持2023-24年预测。(1)业务量:行业继续向头部集中,预计2022年中通市占率环比提升将超1pct,2023-24年仍将分别提升1.3/0.8pct;(2)单票收入:预计未来行业监管政策将持续,中通总部价格策略稳定;(3)单票成本:规模效应与自动化信息化赋能将继续推动中通未来数年单票成本的下降。

2022年行业监管延续,行业回归良性竞争。中通长期坚持“同建共享”,通过服务能力与时效稳定性优势在末端形成品牌溢价。快递行业规模经济显著,长期仍将走向自然集中,中通作为快递龙头有望建立规模与文化的长期壁垒,崛起可期。公司现阶段龙头估值溢价有所折让,待行业进一步向头部集中且公司业绩稳定增长,龙头估值溢价修复可期。

消费下行;监管过度干预;资本行为;美股退市风险。

满帮2024年实现营收112.4亿元 同比增长33.2%

2326 阅读

抖音电商GMV剑指4.2万亿 淘天、拼多多、抖音的三强格局稳定么?

1863 阅读

山东世纪阳光纸业集团有限公司2025-2026年度物流运输招标公告

1373 阅读德邦股份2024年营收达403.79亿元,与京东资源整合助推收入进一步增长

1181 阅读藏在26条全国两会提案中的2025物流大机遇:自动驾驶、低空经济、多式联运、灵活就业、农产品物流、低碳……

1087 阅读普洛斯与Ares 52亿美元交易完成,独到模式又一次验证价值

879 阅读全国人大代表、传化集团董事长徐冠巨:拥抱AI时代,用科技力量把企业武装起来

908 阅读持续布局“AI+物流”,菜鸟多项物流科技成果入选国际顶会、登顶知名榜单

794 阅读政府工作报告划2025物流发展重点

819 阅读京东将招聘1万名实习生,部分职位月入过万

767 阅读